Примерно каждый четвёртый подросток, согласно последнему исследованию PISA, не умеет правильно распределять повседневные расходы. Уровень финансовой грамотности взрослых оказывается ещё ниже, в школе о деньгах тоже пока не говорят. Разбираемся, что дети и родители знают о финансах и почему без системного образования мы не справимся.

Ни школа, ни родители не говорят о деньгах

Деньги и цифры сегодня окружают ребёнка с самого детства. Дошкольники знают всё о встроенных покупках в играх, могут заказать себе что-то в интернет-магазине. А подростки часто даже не в курсе, как выглядят наличные деньги и уверенно пользуются пластиковыми картами родителей. Кажется, что новое поколение знает о финансах гораздо больше мамы и папы и уверенно движется в светлое будущее. Но это не совсем так.

Вопреки тому, что дети сталкиваются с миром финансов гораздо раньше, чем их в родители в своё время, они мало что в нём понимают. Деньги как будто есть везде, кроме школы. Ни на математике, ни на обществознании, ни на каком-либо другом предмете ребёнку не рассказывают, из чего формируется семейный бюджет, почему брать микрокредиты глупо, а откладывать деньги необходимо.

Казалось бы, мы только и слышим, что современная школа превращается из «сакрального места» для получения знаний в центр саморазвития и приобретения полезных навыков. Но пока дети продолжают заучивать страницы учебника и получать оценки за пересказанные параграфы. Хотя сегодня у них есть моментальный доступ к любой информации, и само по себе знание или незнание конкретного факта не играет почти никакой роли.

Они выпускаются из школы, переполненные теоретическими знаниями, но не имеют ни малейшего представления, как заплатить налоги, рассчитать ипотеку или хотя бы из чего складывается их будущая зарплата.

Родители при этом часто ведут себя ничуть не лучше школы. В России вопросы о деньгах до сих пор считаются «неприличными», а мамы и папы всеми возможными способами пытаются уберечь ребёнка от «взрослых» разговоров. Не удивительно, что в итоге дети уверены, что деньги берутся ниоткуда, не умеют планировать свой бюджет и легко могут попасть в ловушку финансовых мошенников.

Существует и другая крайность: и родители, и педагоги часто понимают финансовую грамотность как очередной линейный набор знаний: что такое деньги, что такое кредит, как заработать и потратить. Но смысл её не только в этом. Она даёт человеку дополнительную силу самореализации, позволяет человеку активнее развиваться.

Экономическое мышление — именно то, чего часто не хватает нам и нашим детям

Оно становится одним из спутников свободы, потому что даёт ребёнку возможность расти независимым, выбирать, а не быть заложником системы или просто чужой воли. И когда мы говорим ребёнку, что без математики или чтения он не сможет получить нормальную работу и жить долго и счастливо, важно помнить, что оно складывается не только из этих знаний и навыков.

Больше половины взрослых россиян финансово неграмотны

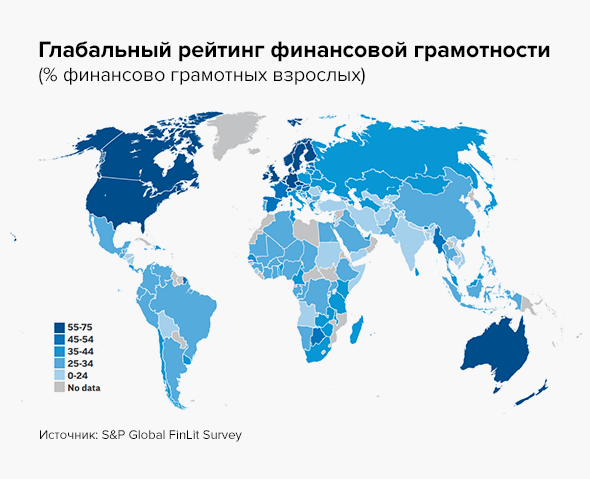

Согласно исследованию рейтингового агентства Standard& Poor’s (S& P) 2015 года, лишь 38% россиян владеют финансовой грамотностью. Россия разделила 24-е место с Белоруссией, Камеруном, Кенией, Мадагаскаром, Сербией и Того. Более высокие результаты показали Зимбабве, Туркменистан и Монголия (по 41%), а также Казахстан, Замбия и Сенегал (по 40%).

Наверное, ни для кого не станет неожиданностью, что самые высокие показатели финансовой грамотности демонстрируют Дания, Норвегия и Швеция (1 место, 71% финансово грамотного населения). За ними идут Канада, Израиль (2 место, 68%) и Великобритания (3 место, 67%). Также высоки показатели Германии и Нидерландов (66%), Австралии (64%), Финляндии (63%), Новой Зеландии (61%), Сингапура (59%), Чехии (58%), Швейцарии и США (57%).

Исследование S& P было основано на данных опроса службы Gallup World Poll. В нём приняли участие 150 тысяч выбранных случайным образом людей старше 15 лет из более чем 140 стран. Им задавали вопросы про процентные ставки, расчёт сложных процентов, инфляцию и диверсификацию рисков.

Если респондент давал верный ответ в частях, касающихся хотя бы трёх из четырёх блоков, его относили к финансово грамотным. Что в итоге? Оказалось, что лучше всего взрослые понимают инфляцию и процентные ставки, а вот понимание рисков — это сложное и неосвоенное знание.

В целом же оказалось, что лишь один из трёх взрослых людей в мире финансово грамотен. Это означает, что около 4,5 миллиарда людей старше 15 лет (большинство из них — в развивающихся странах) не знают базовых финансовых понятий.

Дети знают о деньгах чуть больше родителей

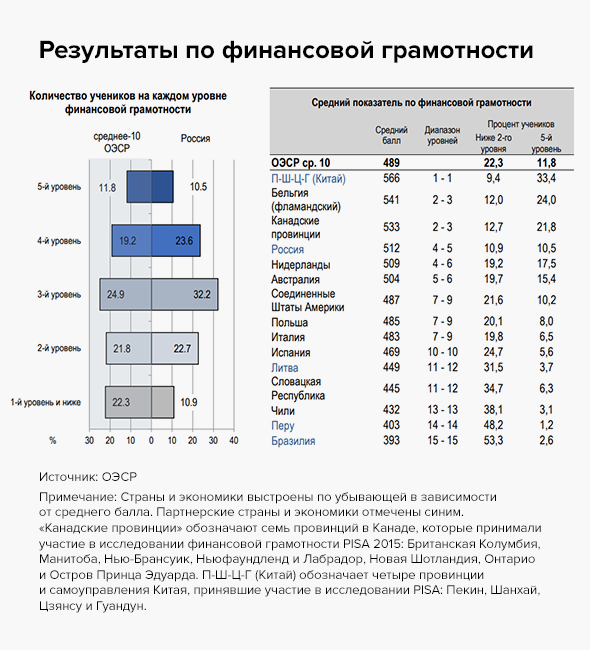

Самое свежее и обширное исследование об уровне финансовой грамотности среди молодёжи провели в том же 2015 году представители Международной программы по оценке образовательных достижений учащихся (Program for international student assessment, PISA) и Организации экономического сотрудничества и развития (ОЭСР). В нём участвовали 48 тысяч 15-летних школьников из 15 стран, в том числе более 1,5 тысячи детей из России. Помимо финансовой грамотности, задания касались математики, чтения и естествознания.

Вопросы были поделены на группы, в которых описывались ситуации из реальной жизни. Например, участникам нужно было ответить, что такое платёжная ведомость, обсуждают ли они свои траты с родителями или что будут делать, если не хватает денег на покупку. Также им предлагали посчитать зарплату после вычета налогов.

Результаты исследования разделили на пять уровней, где 2 — основной, то есть пороговый. Школьников, оказавшихся ниже 2 уровня, признавали финансово неграмотными: они не могут решать финансовые вопросы в реальной жизни.

Самый высокий уровень показали школьники из Шанхая. Другие лидеры — Австралия, Бельгия, Новая Зеландия. Баллы российских детей были выше среднего по сравнению с другими десятью странами ОЭСР. При этом почти 17% участников из России не достигли базового уровня (по сравнению с 22% школьников из США и 13% канадцев). Детям было трудно понимать и объяснять, что такое налоги, инвестиции, кредиты.

Примерно столько же российских участников достигли высшего, пятого уровня финансовой грамотности (для сравнения — это 4% в Литве, 10% в США и 22% в Канаде). Такие школьники анализировали сложные финансовые продукты и решали нестандартные экономические задачи.

В целом же оказалось, что примерно каждый четвёртый подросток не умеет правильно распределять повседневные расходы.

Интересно, что дети, живущие в достатке, в среднем получили на 46 баллов больше, чем те, кто находится в худших социально-экономических условиях. Участники опроса из городов получили на 18 баллов больше, чем их сверстники из сёл и деревень.

По всему миру лучшие результаты показали ребята с более высоким социально-экономическим статусом, а также из более развитых стран. Это означает, что воспитания финансовой грамотности в семье недостаточно — важно, чтобы эти знания подросток также получал в школе или университете.

«Во всех регионах изначально разные условия жизни, на что влияют и социальный уровень, образование и демография. Например, самый низкий уровень финансовой грамотности у многодетных семей, самый высокий — у женатых людей с одним двумя-детьми», — говорит стратегический координатор проекта Минфина по финансовой грамотности Анна Зеленцова.

Кроме того, результаты исследования PISA показывают, что школьники из некоторых стран (например, Китая) хорошо разбираются в финансах, только если показывают высокие результаты по математике или чтению. Однако в России такой корреляции нет — средний уровень финансовой грамотности оказался выше, чем оценки по математике и письму. Дело в том, что школьников в Китае учат обращаться с деньгами на уроках математики, а у нас, если такие уроки вообще есть, они выведены в отдельный факультатив.

При этом Россия, как и Китай, занимает одно из лидирующих мест в мире по уровню проникновения интернета и диджитализации. Некоторым подросткам в российской провинции приходится ходить в школу пешком по несколько километров, но почти у каждого есть хотя бы самый простенький смартфон и сеть LTE. Поэтому в России всё чаще встречаются интерактивные пособия по финансовой грамотности — школьникам они гораздо понятнее, чем обычные учебники.

У издательства «Манн, Иванов и Фербер» есть интерактивная книга-блокнот «Твои финансы», которая помогает ребёнку освоить базовые навыки по финансовой грамотности и узнать, что такое вклады, налоги, кэшбек и не только. В её создании принимали участие эксперты благотворительного фонда Сбербанка «Вклад в будущее» и программы «Сбербанк для детей и родителей». Они собрали полезные советы и упражнения, с помощью которых подросток научиться копить и разумно распределять деньги, а также планировать не только личный, но и семейный бюджет. В блокноте собрано множество челленджей, где нужно копить деньги, ставить себе цели или выбирать магазин с лучшими ценами. А ещё там можно писать, рисовать и скачивать полезные лайфхаки на смартфон с помощью QR-кодов.

Как школы учат финансовой грамотности

Если сравнить исследования PISA и S& P, то станет очевидно, что лидирующие позиции занимают либо развитые страны (Канада и Евросоюз), либо страны со стремительно развивающейся экономикой.

Одна из передовых стран в области финансового образования сегодня — это Великобритания. В стране существует две инстанции, которые занимаются повышением финансовой грамотности населения: Управление по финансовому регулированию и надзору (Financial Services Authority, FSA) и некоммерческая организация Personal Finance Education Group (PFEG).

До 2015 года в Великобритании существовало множество инициатив по повышению финансовой грамотности: от уроков в школах до семинаров и онлайн-курсов для взрослых. Но четыре года назад в стране приняли единую программу, и сейчас в средних школах вводят дисциплину «Личные деньги». С 7 лет до 11 ученикам рассказывают о личных банковских счетах, с 11 до 14 — о кредитных и дебетовых картах, займах, депозитах, основах экономики домашнего хозяйства. В вузах существует программа «Денежные доктора» — студентам объясняют, как правильно обращаться с кредитами и не попасть в зависимость от банков.

Ещё один лидер в области финансового образования — Франция (что закономерно, она одна из первых в рейтинге S& P). Ещё в 1901 году во Франции запустили программу в области образования, финансов и педагогики «Финансовая программа обучения». Сейчас во Франции есть ассоциация «Финансы и педагогика», которая учит обывателей, студентов, школьников, объясняя, как вести домашний бюджет и управлять личными финансами.

В 2017 году Банк Франции запустил новую программу повышения финансовой грамотности, которая касается в том числе школ. Экономисты обучили более 3,5 тысячи преподавателей, которые теперь могут преподавать соответствующие дисциплины. Кроме того, студенты колледжей и вузов с 2018 года сдают во время сессии специальный экзамен по финансовой грамотности, после которого они получают «паспорт финансового образования».

При этом большинство стран, которые вводят финансовую грамотность в школы, идут не по пути «ещё один предмет», а стараются задействовать всех причастных — детей, родителей и педагогов. И сделать это максимально практично.

Французская программа «Финансы для всех» состоит из игр, викторины, глоссария, кроссвордов, книг для детей и родителей, форума для учителей и родителей. «Уроки для жизни» в США делает ставку на ролевые игры и реальные кейсы, помогает учителям разработать планы уроков и распространяет материалы для родителей. А в Австралии для программы «Понимаем деньги» разработана целая серия ролевых игр для детей от 8 до 18 лет, которая дополняется ещё и карьерными историями.

Подобные инициативы повышения финансовой грамотности есть в том числе и в России. Минфин и Центробанк до 2021 года планирует внедрить элементы финансовой грамотности во все основные образовательные программы. Но, как показывают опросы, для многих педагогов задача школы в этом направлении не очевидна.

Учителя уверены, что школа отвечает только за знания по основным предметам, а всё должно быть в зоне ответственности семьи

При этом уже сейчас существуют школы, которые выбирают финансовую грамотность как одну из дисциплин для факультативной или внеурочной деятельности. Они разрабатываются специальные методики и подходы к вовлечённому обучению детей — через игры, квесты, воркшопы, которые позволяют вовлекать школьников. А те в свою очередь должны делиться новыми знаниями в семье, чтобы следующая интернет-покупка не обернулась катастрофой.

Однако никакие уроки в школе не помогут ребёнку стать по-настоящему финансово грамотным, если с ним не говорят об этом в семье, не объянсяют на конкретных примерах, откуда берутся деньги и как их тратить с умом. Ещё лучше, когда родители вовлечены в школьную жизнь ребёнка и действуют с учителем заодно, участвуя в обучающих семинарах, играх и других активностях.

Благотворительный фонд Сбербанка «Вклад в будущее» в 2016 году запустил программу «Финансовая грамотность». Учителей из разных регионов России знакомят с современными образовательными инструментами, например, деловыми играми или интерактивными сервисами, с помощью которых школьники вместе с родителями могут совоить базовые финансовые навыки. Так ребёнок остаётся не один на один с учебником со сложными формулами, а оказывается в комфортной среде вместе с родителями и педагогами, что помогает ему проще и легче воспринимать информацию.